Mit der Vermögensschutzstrategie (Asset Protection) der Kanzlei Rieger und Partner sichern Sie Ihr Vermögen gegen den Zugriff von Dritten ab. Einmal aufgesetzt schützt diese Strategie Ihr Vermögen, sodass kein Dritter (z. B. Bank, Finanzamt, Gläubiger) auf Ihr Vermögen zugreifen kann.Jede Form von Angreifern wird der Zugriff auf Ihr Vermögen unmöglich gemacht. Überdies bietet die Vermögensschutzstrategie eine Reihe von Steueroptimierungen.

So müssen Sie sich keine Gedanken mehr über die Wegzugsbesteuerung, Erbschaftssteuer oder zu hohe Einkommensteuern machen. Das entwickelte System ist steueroptimiert und kann bis zu 32 % der Steuerlast einsparen. Dies erreichen wir ohne denEinsatz von Treuhandlösungen.

Die liechtensteinische Stiftung hat ihre Wurzeln im Anfang des 20. Jahrhunderts. Das Stiftungsrecht von Liechtenstein wurde 1926 eingeführt und hat sich seitdem ständig weiterentwickelt, um den modernen Anforderungen und Bedürfnissen gerecht zu werden.

Die liechtensteinische Stiftung bietet ein hohes Maß an Diskre- tion. Während bestimmte Informationen, wie der Name der Stiftung, im öffentlichen Register eingetragen sind, bleiben andere Details, insbesondere Angaben über den Stifter und die Begünstigten, vertraulich.

Die liechtensteinische Stiftung ist eine eigenständige juristische Person. Dies unterscheidet sie von vielen anderen Stiftungsformen weltweit. Sie kann als privatrechtliche oder gemeinnützige Stiftung gegründet werden, je nach Zweck und Zielsetzung.

Während viele Jurisdiktionen eine maximale Laufzeit für Stif- tungen festlegen, gibt es in Liechtenstein keine solche zeitliche Begrenzung. Dies ermöglicht eine “ewige” Stiftung, was besonders nützlich für Nachlassplanung und den langfristigen Vermö- gensschutz ist.

Ein Hauptmerkmal der liechtensteinischen Stiftung ist der Ver- mögensschutz. Einmal in eine Stiftung eingebrachtes Vermögen wird vom restlichen Vermögen des Stifters getrennt und kann vor Gläubigern geschützt werden. Dies macht sie besonders attraktiv für Vermögensschutz- und Nachlassplanungszwecke.

Ein Hauptmerkmal der liechtensteinischen Stiftung ist der Ver- mögensschutz. Einmal in eine Stiftung eingebrachtes Vermögen wird vom restlichen Vermögen des Stifters getrennt und kann vor Gläubigern geschützt werden. Dies macht sie besonders attraktiv für Vermögensschutz- und Nachlassplanungszwecke.

Die liechtensteinische Stiftung profitiert von einem günstigen Steuerregime. Privatnutzungsstiftungen, die keine geschäftli- chen Tätigkeiten ausüben, sind in der Regel von der Einkommenssteuer befreit. Gemeinnützige Stiftungen können eben- falls erhebliche Steuervorteile genießen. Verständlich ist daher, dass die Liechtensteiner Stiftung ein beliebtes Instrument in der internationalen Steuerplanung und Vermögensverwaltung ist. Ihre steuerlichen Vorteile sind ein wesentlicher Faktor für ihre anhaltende Popularität. Folgend ein kurzer Überblick über die steuerlichen Aspekte einer Liechtensteiner Stiftung.

Liechtenstein hat ein modernes und wettbewerbsfähiges Steuersystem, das darauf abzielt, Unternehmen und vermögende Privatpersonen anzuziehen. Das Steuersystem ist einfach gestaltet, um Rechtssicherheit und Vorhersehbarkeit für Steuerpflichtige zu gewährleisten.

Die steuerliche Behandlung einer Stiftung hängt von ihrem Charakter und ihrer Tätigkeit ab. Liechtenstein unterschei- det zwischen privatnützigen und gemeinnützigen Stiftungen.

Ertragssteuer: Eine privatnützige Stiftung, die keine wirtschaftliche Geschäftstätigkeit ausübt, ist in Liechtenstein ertragssteuerfrei. Wenn sie jedoch wirtschaftlich tätig wird, z.B. durch Handel, Produktion oder Dienstleistungen, unterliegt sie der regulären Ertragssteuer von 12,5% auf ihren steuerbaren Gewinn. Mindeststeuer: Unabhängig von der wirtschaftlichen Tätigkeit ist jede privatnützige Stiftung verpflichtet, eine jährliche Mindeststeuer von CHF 1.800 zu zahlen. Vermögenssteuer: Es gibt keine Vermögenssteuer für privatnützige Stiftungen in Liechtenstein.

Diese sind von der Ertragssteu- er befreit, sofern sie ausschließlich und unmittelbar gemeinnützige, kulturelle, ideelle oder mildtätige Zwecke verfolgen. Sie sind auch von der Mindeststeuer befreit.

Wenn eine Stiftung wirtschaftlich tätig ist, insbesondere im Handel von Waren oder Dienstleistungen, kann sie der Mehrwertsteuer unterliegen. Der allgemeine MwSt.-Satz in Liechtenstein beträgt 7,7%.

Liechtenstein erhebt keine Quellensteuer auf Dividenden, Zinsen oder Lizenzgebühren, die an ausländische Begünstigte gezahlt werden. Dies ist ein wesentlicher Vorteil für die internationale Steuerplanung.

Liechtenstein hat mehrere DBA mit verschiedenen Ländern abgeschlossen. Diese Abkommen können die Besteuerung von grenzüberschreitenden Einkünften und Kapitalflüssen beeinflussen. Eine Stiftung, die in mehreren Ländern tätig istoder Begünstigtei n verschiedenen Ländern hat, sollte die Auswirkungen dieser Abkommen auf ihre steuerliche Situation prüfen.

Ein weiterer Vorteil ist, dass die Stiftung in Liechtenstein keinen bestimmten Mindestzweck erfüllen muss, wie es in anderen Ländern der Fall sein könnte. Dies bietet dem Stifter zusätzliche Flexibilität bei der Bestimmung des Zwecks der Stiftung.

Die Liechtensteiner Stiftung ist für ihre grenzüberschreitenden Möglichkeiten bekannt. Sie kann Vermögenswerte aus verschiedenen Jurisdiktionen halten und ist oft in internationale Vermögens- und Nachlassplanungsstrukturen eingebunden.

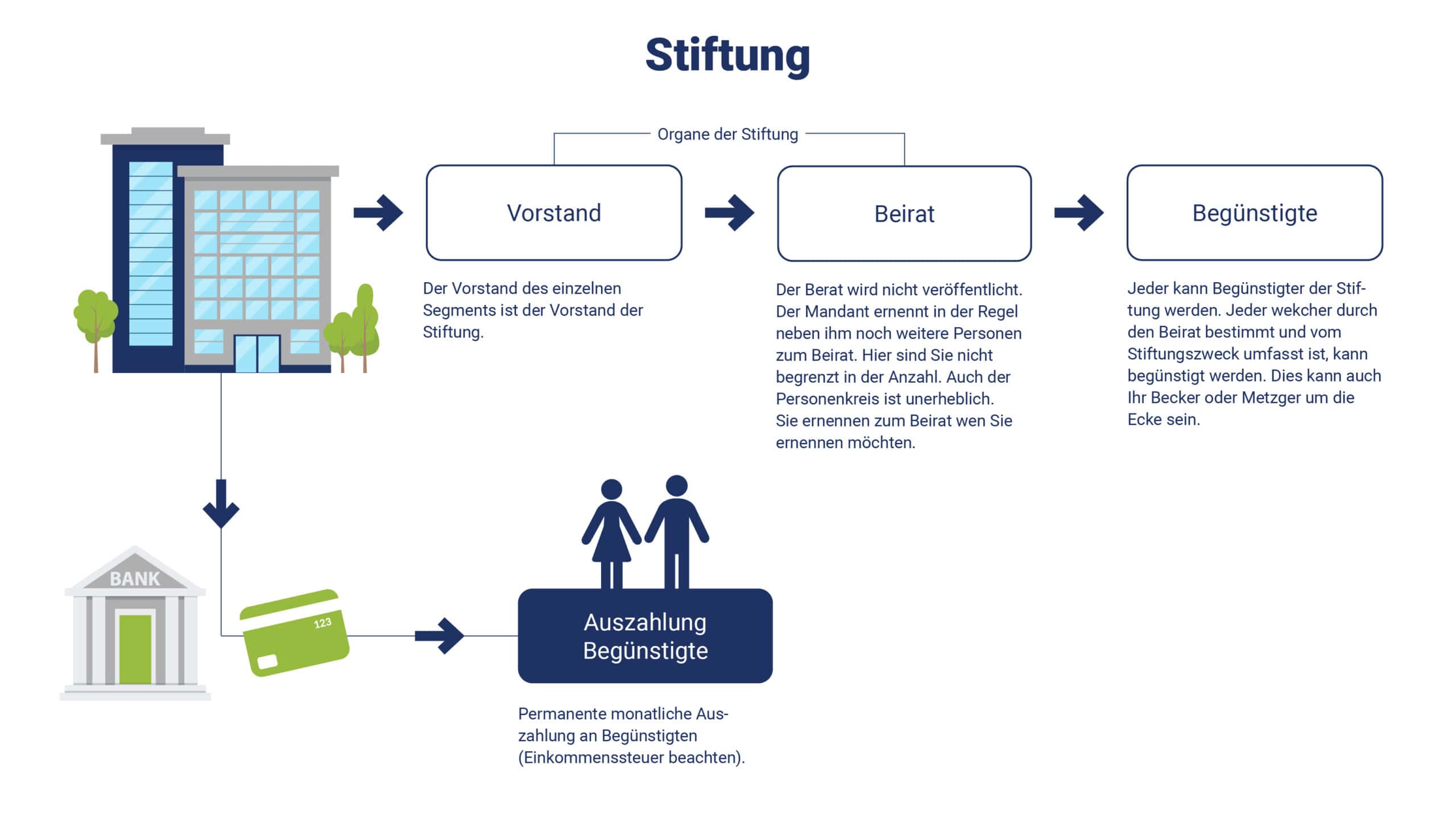

Der Stifter kann bestimmte Kontrollmechanismen implemen- tieren, um sicherzustellen, dass die Stiftung in Übereinstim- mung mit seinen Wünschen verwaltet wird. Dies kann durch die Einsetzung eines Beirates oder anderer Überwachungsorgane erfolgen.

Eine Stiftung hat keine Aktien und gibt keine Anteile aus. Eine Stiftung gehört sich selbst und hat keinen Eigentümer. Der Stiftungszweck kann nach belieben bestimmt werden.

Zur Vermögenssicherung ist eine vollständige unwiderrufliche Übertragung der Vermögenswerte an die Stiftung erforderlich.

Unser Ziel ist es, die steuerliche Belastung unserer Mandanten zu minimieren, während wir gleichzeitig sicherstellen, dass alle rechtlichen Anforderungen erfüllt sind. Wir bieten maßgeschneiderte Lösungen, die auf die individuellen Bedürfnisse und Ziele unserer Mandanten zugeschnitten sind, und arbeiten eng mit ihnen zusammen, um die bestmöglichen Ergebnisse zu erzielen.

-p-800.png)